A Yole Group és az ATREG ma áttekinti a globális félvezetőipar eddigi sorsát, és megvitatja, hogyan kell a főbb szereplőknek befektetniük ellátási láncaik és chipkapacitásuk biztosítására.

Az elmúlt öt évben jelentős változások mentek végbe a chipgyártó iparban, például az Intel elvesztette a koronát két viszonylag új versenytárs, a Samsung és a TSMC előtt.Pierre Cambou, az Intelligencia vezető elemzője lehetőséget kapott a globális félvezetőipar jelenlegi helyzetének és fejlődésének megvitatására.

Széleskörű megbeszélésen kitértek a piacra és annak növekedési kilátásaira, valamint a globális ökoszisztémára és arra, hogy a cégek hogyan optimalizálhatják a kínálatot.Kiemelten elemzik az iparág legújabb befektetéseit és a vezető iparági szereplők stratégiáit, valamint megvitatják, hogyan erősítik a félvezetőgyártó cégek globális ellátási láncaikat.

Globális befektetés

A teljes globális félvezetőpiac a 2021-es 850 milliárd dollárról 2022-re 913 milliárd dollárra nő.

Az Egyesült Államok továbbra is 41%-os piaci részesedéssel rendelkezik;

Tajvan, Kína a 2021-es 15%-ról 2022-re 17%-ra nő;

Dél-Korea a 2021-es 17%-ról 2022-re 13%-ra csökken;

Japán és Európa nem változott – 11%, illetve 9%;

A szárazföldi Kína aránya a 2021-es 4%-ról 2022-re 5%-ra nő.

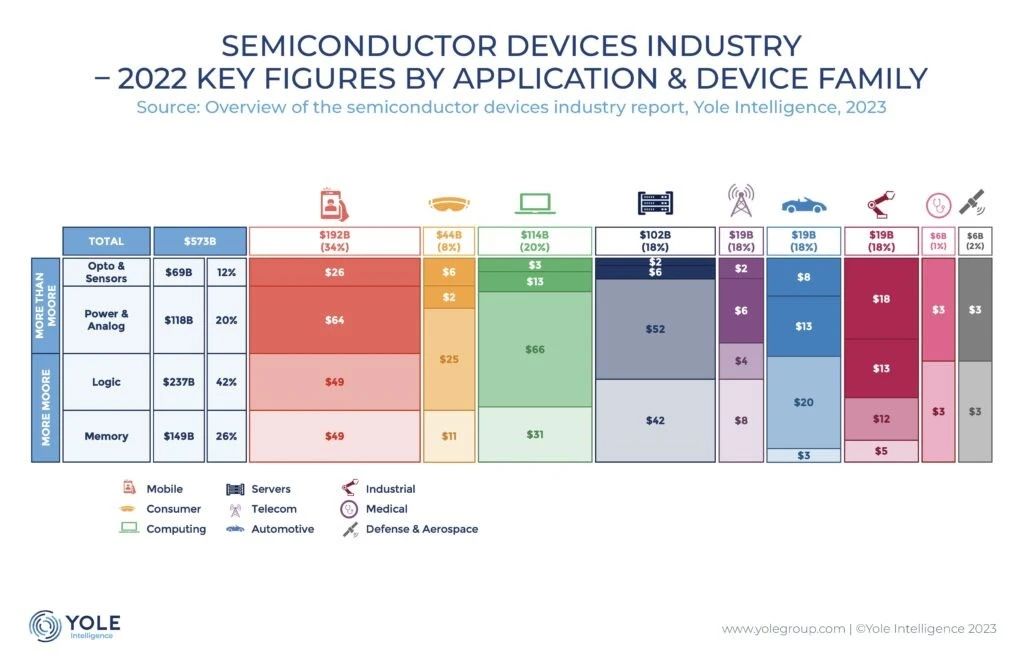

A félvezető eszközök piaca a 2021-es 555 milliárd dollárról 2022-re 573 milliárd dollárra nő.

Az Egyesült Államok piaci részesedése a 2021-es 51%-ról 2022-re 53%-ra nő;

Dél-Korea a 2021-es 22%-ról 2022-re 18%-ra csökken;

Japán piaci részesedése a 2021-es 8%-ról 2022-re 9%-ra nő;

Kína szárazföldi része a 2021-es 5%-ról 2022-re 6%-ra nő;

Tajvan és Európa nem változott, 5%, illetve 9%.

Az amerikai félvezető eszközöket gyártó vállalatok piaci részesedésének növekedése azonban lassan erodálódik a hozzáadott értékben, és a globális hozzáadott érték 2022-re 32%-ra csökken. Mindeközben a szárazföldi Kína 143 milliárd USA dollár értékű növekedési tervet tűzött ki 2025-re.

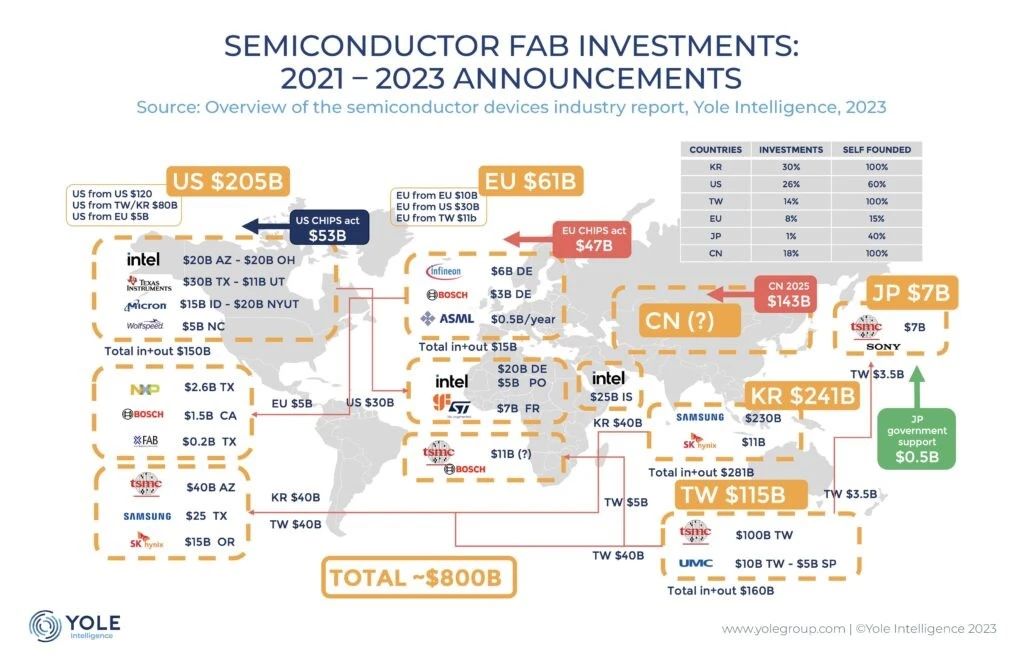

Amerikai és EU chips törvény

A 2022 augusztusában elfogadott amerikai chip- és tudományos törvény 53 milliárd dollárt biztosít kifejezetten a félvezetők számára a hazai kutatás és gyártás fellendítésére.

Az Európai Unió (EU) legutóbbi, 2023 áprilisában megszavazott CHIPS-törvénye 47 milliárd dolláros támogatást biztosít, amely az Egyesült Államok allokációjával együtt 100 milliárd dolláros transzatlanti programot biztosíthat, amely 53/47%-ban USA/EU.

Az elmúlt két évben a chipgyártók világszerte rekordnagy befektetési bejelentéseket tettek, hogy megnyerjék a CHIPS Act finanszírozást.A viszonylag új amerikai Wolfspeed cég 5 milliárd dolláros beruházást jelentett be a New York állambeli Utica melletti Massinami szívében található 200 mm-es szilícium-karbid (SiC) üzemébe, amelynek gyártása 2022 áprilisában indul. Intel, TSMC, IBM, Samsung, Micron Technology és Texas Az Instruments az ATREG szerint agresszív, nagyszerű terjeszkedésbe is belefogott annak érdekében, hogy egy szeletet szerezzen az amerikai chipszámlák finanszírozási tortájából.

Az ország félvezető-befektetéseinek 60%-át amerikai vállalatok teszik ki.

A többit a közvetlen külföldi befektetések (DFI) teszik ki – mondta Pierre Kambou, a Yole Intelligence vezető elemzője.A TSMC 40 milliárd dolláros arizonai építőipari beruházása az egyik legfontosabb, ezt követi a Samsung (25 milliárd dollár), az SK Hynix (15 milliárd dollár), az NXP (2,6 milliárd dollár), a Bosch (1,5 milliárd dollár) és az X-Fab (200 millió dollár). .

Az Egyesült Államok kormányának nem áll szándékában a teljes projektet finanszírozni, de a vállalat projekt tőkekiadásainak 5-15%-ának megfelelő támogatást nyújt, és a finanszírozás várhatóan nem haladja meg a költségek 35%-át.A cégek adójóváírást is igényelhetnek a projekt építési költségeinek 25%-ának megtérítésére."A CHIPS-törvény aláírása óta a mai napig 20 amerikai állam több mint 210 milliárd dollárt fordított magánbefektetésekre" - jegyezte meg Rothrock."Az első felhívás a CHIPS Act pályázati támogatására 2023. február végén nyílik meg olyan projektek számára, amelyek kereskedelmi létesítmények építésére, bővítésére vagy korszerűsítésére irányulnak élvonalbeli, áramgenerációs és érett csomópontos félvezetők gyártására, beleértve a front-end szeleteket is. gyártó és háttércsomagoló üzemek."

"Az EU-ban az Intel egy 20 milliárd dolláros gyár építését tervezi a németországi Magdeburgban, és egy 5 milliárd dolláros csomagoló- és tesztüzemet Lengyelországban. Az STMicroelectronics és a GlobalFoundries partnersége 7 milliárd dolláros beruházást is jelent egy új franciaországi gyárba. Ezenkívül a TSMC, a Bosch, az NXP és az Infineon 11 milliárd dolláros együttműködésről tárgyal."– tette hozzá Cambou.

Az IDM Európában is fektet be, az Infineon Technologies pedig 5 milliárd dolláros projektet indított a németországi Drezdában."Az EU-n belüli bejelentett befektetések 15%-át az uniós vállalatok teszik ki. A DFI 85%-át" - mondta Cambou.

A dél-koreai és tajvani bejelentések mérlegelésekor Cambou arra a következtetésre jutott, hogy az Egyesült Államok a teljes félvezető-beruházás 26%-át, az EU pedig 8%-át kapná, megjegyezve, hogy ez lehetővé teszi az Egyesült Államok számára saját ellátási láncának ellenőrzését, de elmarad az EU célkitűzésétől. 2030-ra a globális kapacitás 20%-ának ellenőrzését.

Feladás időpontja: 2023-09-09